Un nuevo mensaje de la Fed, datos de Chile y reuniones de las AFP

- T+

- T-

El quinto mes del año comenzará esta semana con un nuevo mensaje de Jerome Powell. La reunión de la Reserva Federal ocurrirá el miércoles y tendrá un espíritu muy distinto al que se proyectaba a inicios de año.

La reunión de mayo debía ser el preámbulo al primero de cinco o seis recortes de tasas de interés, que comenzarían en junio.

Más bien, Powell se prepara para enfrentar una rueda de prensa en la que los mercados buscarán señales de que al menos un recorte antes de fin de año es posible.

La Reserva Federal deberá convencer al mercado que un recorte de tasas este año todavía está en las cartas.

Las cifras del primer trimestre sembraron más dudas sobre el espacio que tiene la Fed para iniciar el relajamiento monetario. El primer cálculo del PIB trimestral mostró una fuerte desaceleración entre enero y marzo, con una expansión de 1,6% respecto al trimestre anterior. Se trata de la menor tasa de crecimiento trimestral para la economía estadounidense desde mediados de 2022. Pero, en el mismo período, el índice subyacente de precios ligado al consumo (Core PCE) tuvo un marcado repunte, con un alza de 3,7% desde un 2% del trimestre anterior.

De repente, el término “estanflación” resurgió entre los comentaristas. Un escenario de desaceleración económica con alta inflación es lo más parecido a una pesadilla para la Fed, y también para el presidente Joe Biden.

Las positivas cifras de crecimiento de la economía estadounidense no se reflejan en el respaldo de los electores. Por el contrario, una encuesta realizada por Bloomberg News/Morning Consult la semana pasada en siete estados clave en lo electoral, mostró que 70% de los electores cree que la economía estadounidense va por “un mal rumbo”.

Más de la mitad espera que la inflación y las tasas de interés sean más altas hacia fin de año. Biden es apuntado como uno de los culpables de la inflación, y su campaña incluso ha retirado el término “Bidenomics” del discurso electoral.

Antes de la publicación de las cifras del PIB y del PCE, a inicios de mes, Biden era optimista sobre un recorte de tasas de interés en el corto plazo. Quizás algo de “wishful thinking” (ilusiones) de su parte. La elección presidencial será el 5 de noviembre. La reunión de la Fed está agendada para el 7 de noviembre. Un primer recorte de tasas entonces podría leerse como una acción politizada, según quien gane. Sin reunión prevista para octubre, la única posibilidad de la Fed para actuar antes de la elección sería el 18 de septiembre.

Pero si la inflación sigue mostrando un estancamiento, o -peor aún- repunta, habría pocos argumentos para que la Reserva Federal justifique un recorte de tasas. Especialmente, cuando Powell y otros han insistido en que requieren de “varios meses” de cifras que les permita sentir confianza de que la inflación se encamina al rango meta de 2% de forma sustentable. Los analistas estarán atentos a cualquier sutil cambio en este discurso.

Además del anuncio de política monetaria, y la rueda de prensa de Powell, Wall Street recibirá los índices PMI de EEUU, medidos por el Instituto Gestión de Suministros (ISM). Para muchos analistas esta es la medición de los índices PMI que usan como referencia de la actividad económica. Los datos llegarán el miércoles; y hacia el final de la semana tendremos una lectura actualizada del mercado laboral estadounidense con las cifras de contrataciones no agrícolas, que dieron una gran sorpresa en marzo, y la tasa de desempleo. Una desaceleración económica sólo será bienvenida, si llega acompañada de un menor ritmo de contrataciones, que permita anticipar un debilitamiento de la demanda y con ello aspirar a menores presiones inflacionarias. La cifra a mirar el viernes es 210.000. Que implicaría una baja considerable desde los 303.000 empleos creados en marzo.

China y Europa

Pero antes de recibir las nuevas cifras de EEUU y las palabras de Powell, en China el lunes se publican la medición estatal de los índices PMI de manufacturas y servicios correspondientes a abril. Se espera en ambos casos señales de una mayor actividad. El salto en manufacturas fue notorio en marzo, cuando el índice marcó 51,2 desde el 50,8 que registró en febrero. La cifra generó expectativas de una recuperación de la actividad manufacturera, que ayude a acelerar el crecimiento, especialmente dadas las dificultades de Beijing para estimular el consumo.

Para Europa, el martes, el foco estará en la inflación. Se espera que la inflación de abril acumule un alza a 12 meses de 2,4%, similar a la de marzo. Si bien implicaría un estancamiento, la medición mensual podría ofrecer señales de una nueva desaceleración que confirme las expectativas de que el Banco Central Europeo podrá recortar la tasa de interés en 25 puntos base el próximo 6 de junio.

Junto con el dato de inflación, la Eurozona reporta la primera estimación de crecimiento del primer trimestre. Una expansión de 0,2% trimestral, ofrecería señales de que la desaceleración del bloque tocó fondo y generar expectativas de un repunte.

Las otras magníficas

En medio de la discusión sobre la inflación y las tasas de interés, las grandes empresas ofrecerán otras fuentes de distracción a los mercados. Con Amazon (martes) y Apple (jueves), Wall Street ya sumaría los reportes de resultados de seis de las siete magníficas (Nvidia lo hará en mayo).

Las reacciones, más que las cifras, hasta ahora han sido mixtas. En el caso de Tesla y Meta, el alza y la baja de dos dígitos, respectivamente, en el precio de las acciones se debió más a las palabras de sus CEO a los inversionistas que a los resultados de ventas o utilidades. Alphabet y Microsoft cambiaron el escenario e inyectaron optimismo sobre el rédito que pueden dar las inversiones en Inteligencia Artificial.

Pero, ese es precisamente el punto débil de Apple. La acción ha caído 8% en lo que va del año, afectada por problemas con los reguladores en Europa, EEUU y China. Sobre todo es la pérdida del liderazgo en el mercado de smartphones en China lo que genera dudas sobre los balances de Apple. A eso se suma lo que se considera una reacción tardía en subirse al boom de la IA. ¿Qué modelo de negocio va a perseguir para sacar provecho de la IA?

Hasta ahora todo sugiere a que Apple esperará al lanzamiento del iPhone16 para presentar una mayor integración de IA en sus dispositivos.

Cobre, Imacec y una reforma

En el mercado local hay una pregunta que se instala en el escenario: ¿Qué forma tomará la reforma política que busca impulsar el presidente Gabriel Boric?

Desde fuera de Chile ya se celebraba la reducción de la incertidumbre política, tras el largo e infructuoso proceso constitucional. Ahora habrá que sumar un nuevo elemento de discusión, mientras todavía el Gobierno no logra acuerdos para aprobar ni el pacto fiscal y la reforma previsional. Dos aspectos que son claves tanto por los cambios tributarios que plantean, como por el nivel de gasto que sumarán a las arcas fiscales.

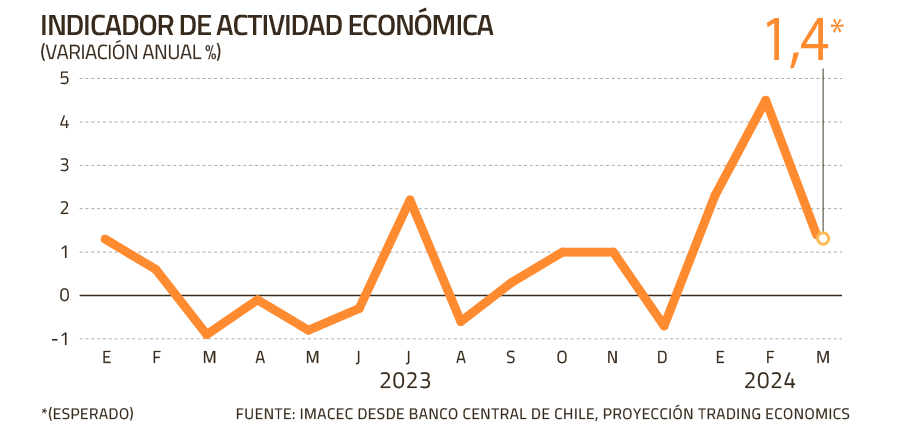

El Imacec y el cobre podrían aportar buenas noticias para Hacienda en medio de las negociaciones. Los datos del Imacec llegarán el jueves. Por ahora, las proyecciones no apuntan a que el Imacec repita una sorpresa como la de febrero, cuando registró su mayor alza en casi dos años.

Las expectativas son más bien moderadas, anticipando una variación de 1,4%. Una cifra por encima o cercana al 2% podría fortalecer las apuestas por un repunte más acelerado de la economía para este año. Especialmente, considerando el buen momento que vive el cobre.

El martes el INE publicará los datos de producción de cobre, y el mercado espera ver un salto importante en el índice. El precio acumula un avance de casi 13% en el mes y las expectativas apuntan a que las alzas continúen.

El debate sobre la reforma previsional seguirá presente, además con las juntas de accionistas de las AFP en agenda. Para el lunes se espera que los miembros de la Comisión de Trabajo visiten Hacienda para discutir las vías para destrabar las negociaciones.

Por su parte, las AFP deberán responder las preguntas de sus accionistas. El lunes será el turno de Capital, con su junta ordinaria. El martes, Habitat, Provida y Cuprum realizarán las suyas.